カードローンの借り換えに最適なのはココ!

カードローン借り換えとは?疑問に応えます!

カードローンでお金を銀行や消費者金融などの金融機関から借りている場合、利率によってはカードローン借り換えをすることで借り入れ金利や返済の手間を軽減させることができる場合があります。

【すぐに借り換え先を探したい人はこちら】

カードローン借り換えって何?という方もいらっしゃるかもしれませんが、カードローンの借り換えには何か特別な方法や審査があるわけではありません。もちろん専用の申込み窓口があるといったこともありません。ただ、今よりも低金利なローンを探して申し込みをし、審査が通ればそちらに乗り換える(借換える)のみです。

カードローンはマイカーローンなどの目的ローンとちがってフリーローンに分類されます。故に例えばクレジットカードのリボ払いの借り換えなどの用途にも利用可能です。

たとえば、今既に

という場合、金利がいくらかをまずチェックしてください。

120万円をカードローンから借り入れしているといっても、限度額がいくらなのかによって、適用される金利は随分と違ってきます。

もしあなたが限度額800万円のカードローンを利用して120万円を借り入れているのであれば、おそらく日本中どこのカードローンに借り換えても、金利は低くなりません。

限度額800万円のカードローンということは、金利もすでに住宅ローンに近い水準の低金利になっているはずです。フリーローンであるカードローンでこのような低金利になるのは実は低金利政策の恩恵もあると言って良いでしょう。

では金利18%で借りている場合はどうでしょうか?

金利18%というと消費者金融から借り入れしているレベルです。このレベルであれば、低金利な銀行カードローンに借り換えをすることで金利負担は少なくて済む場合があります。

もちろん、アコムなどの消費者金融でも、高額融資が可能な人であれば借り換えによって金利負担を少なくすることも理論的には可能ですが、総量規制の関係もあって、消費者金融で多額の借り入れするには相応の年収も必要となってきます。

基本的に、

借り入れ額が高額であれば金利は低くなる

ということです。

ですから、150万円の限度額で120万円を借りている人と、300万円の限度額で120万円借りている人とでは、適用されている金利が大きく違ってくるということです。

これはうまくカードローンの借り換えができた場合の一例ですが、銀行のカードローンであれば、

年12%前後にまで金利を下げることが可能です。(120万円の限度額の場合)

必ず低金利で借りれるというわけではありませんが、それでも、合計額が200万、300万と高額になればなるほど、借り換えた際の金利は低くできる可能性が高まってくるわけです。

某カードローンの金利設定例

| 契約限度額 | 利率 |

| 100万円以下 | 14.6% |

| 100万円~200万円 | 12% |

| 200万円~300万円 | 9.6% |

| 300万円~400万円 | 6.0% |

| 400万円~500万円 | 4.6% |

限度額が上がるほど利率は低くなっているのがわかります。

細かな利率は各社違いますが、全体的な仕組みはどこも同じです。借入限度額が高くなれば利率は下がります。

ついつい返済を楽に乗り切ろうと金利が高いまま借り換えすることなく借り入れを繰り返してしまうのは、目先は楽でも長期的には金利負担の増加による借金地獄への入り口に立つことと同じです。

ただ、わかってはいても生活もあるし、なかなか理想通りにはいかないもの。

仕方なく重ねた借金で、一向に残高が減らずに悩んでいる、、、

といった場合には、利率の低いカードローンへの借り換えを検討してみてください。既にカードローンの借金があるわけですから、審査は甘いものではありませんが、もし審査に通れば金利負担が減るだけで精神的に相当楽になりますし、返済のことを考えれば気持ちに余裕もうまれます。

当サイトがおすすめする借り換え先は・・・

借り換えについてはどこに申し込むか迷うところですが、いろいろなところのランキングや口コミで人気なのは全国区で知名度の高い大手銀行やネット銀行になります。当サイトでも同じ傾向です。

借り換えについてはどこに申し込むか迷うところですが、いろいろなところのランキングや口コミで人気なのは全国区で知名度の高い大手銀行やネット銀行になります。当サイトでも同じ傾向です。

また、最近では地方銀行であってもインターネットでカードローンの申込みを受け付けていることもあり、そういったところは顧客獲得に積極的な姿勢を見せていると言われています。

AIによるスコアリングで借入金利や限度額が決定される話題の新サービス

ソフトバンク株式会社の合弁会社『株式会社J.Score(ジェイスコア)』による個人向け融資商品になります。

実質年率が0.8%~12.0%、AIスコアという独自の基準で審査を行う、いままでとは一線を画した融資サービスになります。

限度額も最高で1000万円、対象者も満20歳以上満70歳以下(国内居住者)で安定収入があればアルバイトでも申込み可能と、カードローンを凌ぐスペックを誇ります。

資金使途は原則自由です(事業性資金や投機性資金は不可)。

【詳細はこちら】

借り換え利用におすすめなところ

カードローン借り換えをする際には、金利がいくらくらいなのかをチェックすることが大変重要です。また、カードローンによっては借り換え目的を歓迎するところとそうでもないところがあります。以下のカードローンは借り換えにお勧めのカードローンです。

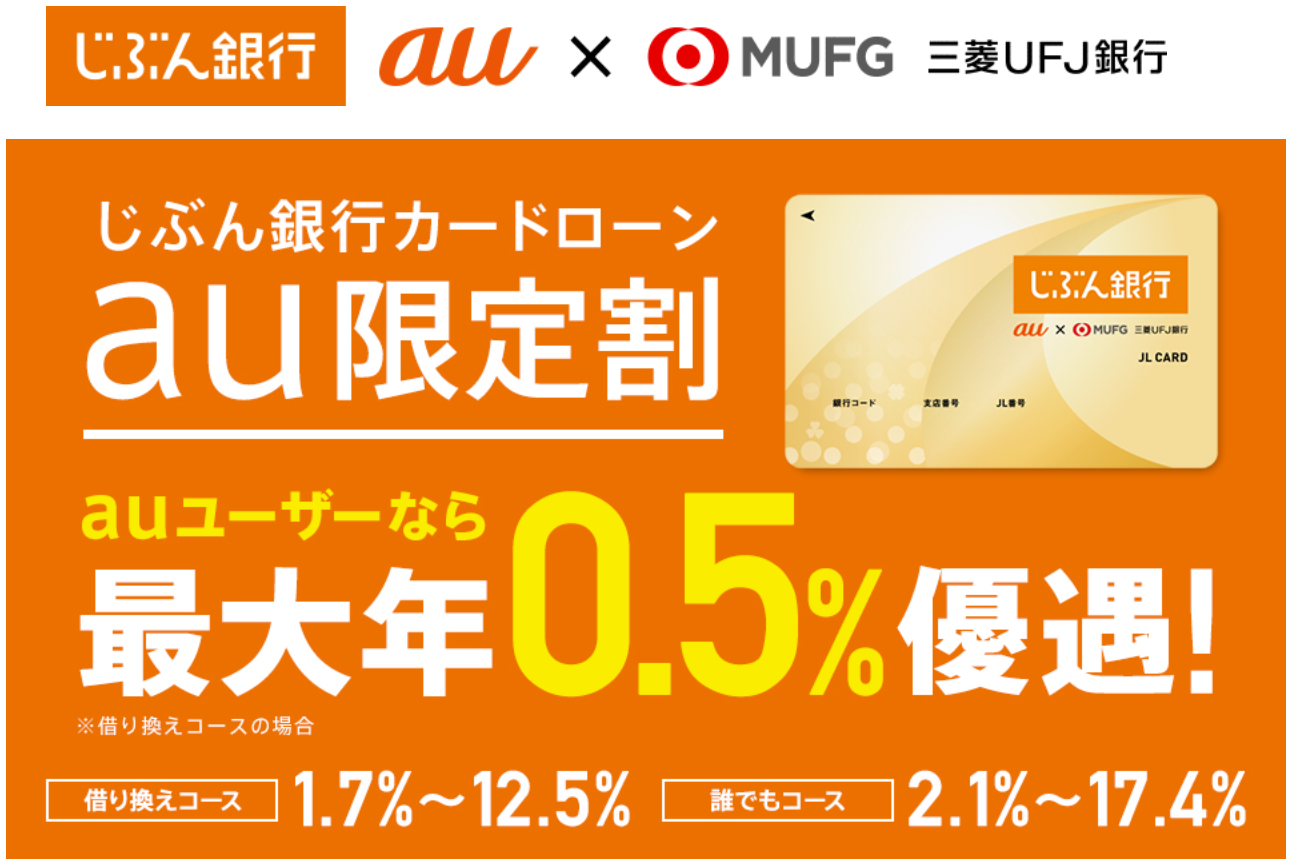

じぶん銀行カードローン

| 必要書類 | 金利 | 来店申込み | 保証人・担保 | 年会費・手数料 | 極度額最高 |

| 公式サイトにてご確認ください。 | 1.7%〜17.4% | 不要 | 不要 | なし | 800万 |

じぶん銀行は三菱UFJ銀行と同系列のネット専業銀行です。ネット上での取引が前提の銀行ですからネットバンキングなどの使い勝手が良く好評です。カードローンとしてのスペックも標準的であり、借り換えコースが用意されていて金利も借り換えコースは若干低くなっています。そうした点が注目されて借り換えユーザーから底堅い人気もあります。

じぶん銀行は三菱UFJ銀行と同系列のネット専業銀行です。ネット上での取引が前提の銀行ですからネットバンキングなどの使い勝手が良く好評です。カードローンとしてのスペックも標準的であり、借り換えコースが用意されていて金利も借り換えコースは若干低くなっています。そうした点が注目されて借り換えユーザーから底堅い人気もあります。親会社のひとつがKDDIということもあり、auユーザーは金利面で優遇されています。

【その他】

借り換えに積極的におすすめではないけども、高額で借り換えがきるなら金利が低くなる可能性は十分あるカードローンもご紹介しておきます。

アコム

|

金利 | 審査スピード | 保証人・担保 | 年会費・手数料 | 極度額最高 |

| 3.0%〜18.0% | 来店不要 最短即日 |

不要 | なし | 1万〜800万 パート・アルバイト・派遣社員可 |

アイフル

|

金利 | 審査スピード | 保証人・担保 | 年会費・手数料 | 極度額最高 |

| 3.0%〜18.0% | 来店不要 最短即日 |

不要 | なし | 800万円以内 パート・アルバイト・自営業可 |

カードローン借り換えのメリット・デメリット

カードローンを借り換える場合のメリットとデメリットはどんなところにあるでしょうか?

メリットについては今更言うまでもありませんが、金銭的な負担が減ること、返済管理の手間が減ること、そしてそれらがトータルで精神的なストレスの軽減につながるということにつきます。金銭的なメリットが一番大きいですね。

対して、デメリットですが、実はほとんどありません。借り換えることで金利が低くなると思っていたらそれほどでもなかったとか、そういった思い違いに起因するストレスはあるかもしれませんが、しっかりと金利などを比較して借り換えをしたのであれば、メリットだらけだと言っても良いでしょう。

借り換え先として理想的なカードローンがあるのであれば、実行に移すのみですが、既存の借り入れの支払い履歴に滞納などの事故情報が掲載されていると借り換えは難しいかもしれません。

事故情報などについては、カードローンの借り換えでない一般的なカードローン情報を掲載している、「カードローン事典」で詳しくお伝えしています。

審査の速さについてですが、通常のカードローンを利用するわけですから、借換えだからといって特別時間がかかることはありません。素早い審査をしているところは当日中にも審査結果がわかるかもしれませんが、申し込む時間によっては翌日、または翌営業日扱いになります。いずれにしてもあまり時間がなくなって借り換え先を探すと判断がきちんとできないですから時間には余裕をもって審査の申込みをするようにしてください。